A origem do crédito remonta desde antes da Idade Média, e sem adentrarmos à interpretação que se dava a esta prática àquela época, fato é que este fenômeno revolucionou a economia ainda no século XVIII, como bem nos mostra Adam Smith em “A Riqueza das Nações”, fomentando as iniciativas capitalistas. Passados cerca de 200 anos o crédito ainda mostra fôlego para novas revoluções, e hoje nos é comum além do crédito de fomento o crédito para consumo, que atingiu escalas globais e aderiu de forma silenciosa ao nosso modo de viver, sendo às vezes até imperceptível seu uso (cartões de crédito; “cheque especial”; parcelamento de compras).

Ao contrário do que se pensava no passado, onde o crédito era mal visto e era mesmo ilegal, a sociedade moderna se dá conta de que o crédito é algo bom. Ele é mais do que bom, é natural. Fica até difícil saber se o modelo de capitalismo moderno se adequou ao crédito, ou se o crédito expandiu como consequência desse modelo de produção; mas fato é que hoje um está fortemente ligado ao outro. O capitalismo depende do crédito para mover toda sua produção; e o crédito é o meio pelo qual conseguimos antecipar nossos sonhos e desejos (seja de consumo ou de negócio).

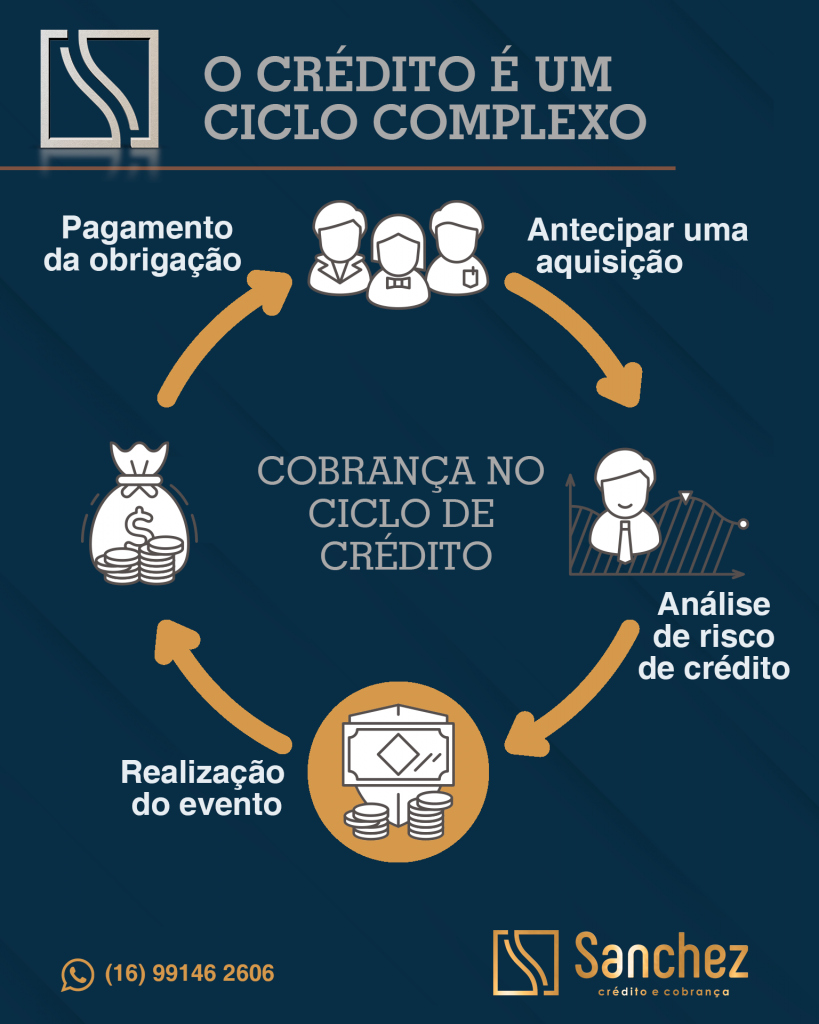

Uma nota interessante de observarmos é que o crédito é um ciclo complexo. Ele se inicia com o desejo do cliente de antecipar uma expectativa futura (antecipar uma aquisição, um projeto, ou um fluxo de caixa); passa pela análise de risco de crédito (viabilidade do projeto ou capacidade de caixa futuro); pela realização do evento; e o pagamento da obrigação. Esta etapa final é seguramente a mais importante, pois é com o pagamento da obrigação que a cadeia de créditos se retroalimenta, ou seja, quando os recursos financeiros retornam ao credor este tem condições de reiniciar um novo ciclo, com o mesmo ou outro cliente.

Ocorre que nem sempre as coisas caminham bem, e imprevistos impedem que a última etapa (pagamento da obrigação) ocorra de forma espontânea. Este desvio no ciclo exige uma correção, pois pode comprometer ciclos futuros e até mesmo o próprio negócio do agente credor. Surge então uma etapa efetivamente derradeira do ciclo de crédito: a cobrança.

Se dissemos que o pagamento é a etapa mais importante, por devolver os recursos necessários ao início de novo ciclo e garantir a funcionalidade do sistema capitalista atual; assim como também destacamos que nem sempre este pagamento ocorre de forma espontânea e automática, dando início a uma etapa final, consistente na cobrança do crédito, podemos, então, seguramente afirmar que a cobrança é a etapa mais importante do ciclo de crédito.

Toda a força e recursos que um agente de crédito irá disponibilizar, assim como toda demanda que será sujeitada ao crédito, precisa estar protegida por uma estrutura de cobrança eficiente. Evidente que a análise de risco de crédito é algo essencial, e a cobrança não necessariamente irá suplantar falhas ocorridas nesta etapa. Mas fato é que mesmo uma análise de risco de crédito impecável não garante a adimplência da obrigação, que depende de eventos que ocorrerão numa etapa futura do ciclo. Logo, a inadimplência torna-se algo ínsito à atividade de crédito, e a melhor forma de se proteger deste inevitável fenômeno é garantir uma estrutura de cobrança eficaz.

Quando falamos em cobrança eficaz não temos a pretensão de assegurar que seja possível garantir o recebimento de toda carteira inadimplente. Isto não é factível. Há situações que de fato se tornam irrecuperáveis, lamentavelmente. Mas dizemos de por este meio garantir que, se seria possível receber o crédito inadimplente; se algo poderia ter sido feito para que o pagamento ocorresse; ele o foi, no tempo e na forma adequados.

Com a segurança de que a cobrança ocorreu de forma eficaz e que todo crédito inadimplente passível de recebimento foi recebido, pois todas as medidas possíveis foram adotadas no tempo e na forma devidas, uma vantagem substancial se forma para o agente credor: a previsibilidade. Isto porque a segurança na estrutura de cobrança permite com o passar do tempo e com a recorrência de situações análogas, a estruturação de índices seguros de sucesso, que se tornam valiosos indicadores para projeção de impactos desde a concessão de um novo crédito, tornando cada vez mais segura e assertiva as novas concessões.

Numa metáfora vulgar, mas elucidativa, podemos comparar uma boa estrutura de cobrança a uma boa “zaga” num time de futebol, pois assim como esta dá segurança ao time para avançar cada vez mais ao ataque, a cobrança eficaz permite ao empreendedor de crédito cada vez mais avançar seus negócios, dessa maneira se torna um diferencial competitivo relevante em mercados de concorrência acirrada.

Para concluir e já deixando espaço para mais uma reflexão, importante mencionar que uma cobrança eficaz não se faz somente de um bom time de cobrança, mas é composta de múltiplos mecanismos, como uma boa política de recuperação de créditos, uma régua de cobrança adequada, um backoffice bem estruturado, do timing na tomada de decisões (mesa de deliberações), suporte de equipe multidisciplinar (jurídico), itens que podemos explorar num próximo texto.

Mas, por ora, ter a plena consciência da complexidade do ciclo de crédito e da importância de se ter a máxima eficiência em todas as suas etapas, com especial destaque para os controles de pagamento (e aqui inserida a cobrança), é um exercício relevante a todos que direta ou indiretamente atuam com produtos de crédito, a fim de assegurar a si uma posição de destaque competitivo numa economia que cada vez tolera menos desvios de eficiência.